Divorce : le régime fiscal de la prestation compensatoire mixte est inconstitutionnel

Lors d’un divorce, l’un des époux peut être tenu de verser à l’autre « une prestation compensatoire destinée à compenser, autant qu’il est possible, la disparité que la rupture du mariage crée dans les conditions de vie respectives » (article 270 du code civil). Le régime fiscal des prestations compensatoires diffère selon que la prestation est attribuée sous forme de capital (versement d’une somme d’argent ou attribution de biens en propriété ou de droit...

Publié le 05/03/2020

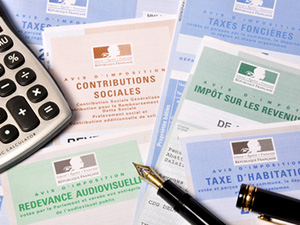

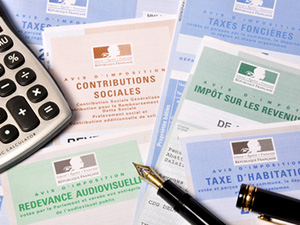

Contrôle fiscal des particuliers : comment ça se passe et quels sont vos droits ?

Les contrôles fiscaux des particuliers avoisinent chaque année le million de vérifications par l’administration fiscale. Nombre d’entre eux passent inaperçus du contribuable et peu (environ 5.000 par an) débouchent sur un contrôle approfondi, le fameux examen de la situation fiscale personnelle (ESFP). Alors comment l’administration fiscale s’y prend-elle pour contrôler vos revenus et votre patrimoine ? Les recoupements de données Certains de vos revenus font l’objet de recoupements...

Publié le 03/03/2020

Divorce : réduction progressive du droit de partage

En cas de divorce, rupture de PACS ou séparation de corps, le partage des biens entraîne aujourd'hui le paiement d'un droit d'enregistrement de 2,50% de la valeur du patrimoine transmis. Ce droit sera ramené à 1,80% en 2021, puis à 1,10% en 2022. En revanche, tous les autres partages (indivision, partage de sociétés) restent soumis au taux de 2,50%.

Publié le 31/01/2020 | Mis à jour le 03/02/2020

Associations, le plafond de la franchise des impôts commerciaux est relevé

Les associations, fondations, fonds de dotation, congrégations, syndicats professionnels, dont la gestion est désintéressée et qui exercent une activité principale non lucrative, échappent aux impôts commerciaux (impôt sur les sociétés, contribution économique territoriale et TVA) pour leurs activités lucratives accessoires lorsque les recettes encaissées à ce titre n’excèdent pas une certaine limite indexée chaque année sur l’indice des prix à la consommation....

Publié le 31/01/2020

Fusions : dispense d'agrément préalable pour les transferts de déficits

Dans le cadre des opérations de fusion placées sous le régime spécial de faveur, les modalités de transfert des déficits antérieurs, ainsi que des charges financières nettes en report et de la capacité de déduction inemployée, sont assouplies. Le transfert des déficits et de ces charges était subordonné à la délivrance d’un agrément spécial accordé lorsque : L’opération était justifiée sur le plan économique...

Publié le 31/01/2020

Loueurs en meublé professionnels

La condition d’inscription au registre du commerce et des sociétés est supprimée. Seules les deux conditions suivantes doivent désormais être remplies: Les recettes annuelles tirées de l'activité de loueur en meublé doivent être supérieures à 23.000 € Ces recettes doivent être supérieures aux autres revenus d'activité du foyer fiscal.

Publié le 31/01/2020

La domiciliation fiscale des dirigeants de grandes entreprises

En droit interne, l’article 4 B du CGI considère comme ayant leur domicile fiscal en France les personnes qui ont en France leur foyer ou lieu de séjour principal, qui y exercent une activité professionnelle principale ou qui y ont le centre de leurs intérêts économiques. Le critère de l’activité professionnelle exercée en France à titre principal est étendu aux dirigeants des entreprises ayant leur siège en France et qui y réalisent un chiffre d’affaires supérieur à 250...

Publié le 31/01/2020

Plus-values : l'apport-cession réaménagé

En cas d’apport de titres à une société soumise à l’impôt sur les sociétés contrôlée par l’apporteur, celui-ci bénéficie d’un report d’imposition de la plus-value (art. 150-0 B du CGI). Ce report prend fin en cas de cession des titres reçus par l’apporteur, mais également en cas de cession rapide par la société holding des titres qui lui ont été apportés sans que celle-ci réinvestisse une partie du produit de cession. Depuis...

Publié le 31/01/2020

Serez-vous dispensé de déposer une déclaration de revenus cette année ?

Pour les revenus 2019, déclarés en 2020, les contribuables dont les revenus sont entièrement déclarés par des tiers (employeurs, caisses de retraites, banques…) et dont la déclaration préremplie peut être considérée comme exhaustive et correcte seront dispensés de déposer une déclaration de revenus. Ne seront donc pas éligibles à ce dispositif : Les titulaires de revenus non préremplis : travailleurs non-salariés, bénéficiaires de revenus...

Publié le 31/01/2020

Vers plus de transparence fiscale : qu'est-ce que la déclaration des opérations transfrontalières ?

Le Conseil de l’Union Européenne a adopté le 25 mai 2018 la Directive 2018/822 (DAC 6) visant à imposer aux intermédiaires une déclaration en amont, avec un échange automatique de ces informations entre Etats membres, des dispositifs qui présentent un caractère potentiellement agressif sur le plan fiscal. Cette obligation vise les entreprises et les particuliers mettant en place des opérations transfrontières de planification fiscale impliquant plusieurs Etats membres ou un Etat membre et un pays tiers. La directive...

Publié le 18/02/2019 | Mis à jour le 12/03/2019

Lors d’un divorce, l’un des époux peut être tenu de verser à l’autre « une prestation compensatoire destinée à compenser, autant qu’il est possible, la disparité que la rupture du mariage crée dans les conditions de vie respectives » (article 270 du code civil). Le régime fiscal des prestations compensatoires diffère selon que la prestation est attribuée sous forme de capital (versement d’une somme d’argent ou attribution de biens en propriété ou de droit...

Lors d’un divorce, l’un des époux peut être tenu de verser à l’autre « une prestation compensatoire destinée à compenser, autant qu’il est possible, la disparité que la rupture du mariage crée dans les conditions de vie respectives » (article 270 du code civil). Le régime fiscal des prestations compensatoires diffère selon que la prestation est attribuée sous forme de capital (versement d’une somme d’argent ou attribution de biens en propriété ou de droit...

Les contrôles fiscaux des particuliers avoisinent chaque année le million de vérifications par l’administration fiscale. Nombre d’entre eux passent inaperçus du contribuable et peu (environ 5.000 par an) débouchent sur un contrôle approfondi, le fameux examen de la situation fiscale personnelle (ESFP). Alors comment l’administration fiscale s’y prend-elle pour contrôler vos revenus et votre patrimoine ? Les recoupements de données Certains de vos revenus font l’objet de recoupements...

Les contrôles fiscaux des particuliers avoisinent chaque année le million de vérifications par l’administration fiscale. Nombre d’entre eux passent inaperçus du contribuable et peu (environ 5.000 par an) débouchent sur un contrôle approfondi, le fameux examen de la situation fiscale personnelle (ESFP). Alors comment l’administration fiscale s’y prend-elle pour contrôler vos revenus et votre patrimoine ? Les recoupements de données Certains de vos revenus font l’objet de recoupements...